En un discurso que ha quedado para la posteridad, pronunciado en el Lloyd’s de Londres el 29 de septiembre de 2015, Mark Carney, entonces Gobernador del Banco de Inglaterra, advertía de que el calentamiento global entrañaría tres tipos de riesgos para la esfera financiera: 1) un «riesgo físico», causado por la destrucción de las condiciones materiales de existencia de los seres vivos; 2) un «riesgo de transición», generado por la pérdida de valor de los activos financieros ligados a las energías fósiles, de las que – nos guste o no – algún día tendremos que prescindir; 3) un «riesgo legal», soportado por los contaminadores, a los que las sociedades civiles del Planeta no tardarían en arrastrar ante los tribunales para exigirles responsabilidades en el desastre ecológico en curso[1].

Hasta ahora, el tercer riesgo se ha materializado poco. Por el contrario – y esto es algo que ahora alarma a la ONU –, son los activistas medioambientales los que son objeto de violentas represiones, sobre todo en Francia[2]. El primer riesgo (el físico), por su parte, ya no es un riesgo abstracto, sino una realidad cotidiana para muchas poblaciones del Sur globalizado, que se enfrentan cada día a la destrucción del litoral provocada por la subida del nivel del mar, la desecación de las fuentes de agua potable, la irregularidad de las precipitaciones atmosféricas, las inundaciones, los ciclones y la sequía. Incluso el Norte está empezando a experimentar lo que significa sobrevivir en un planeta demasiado caliente: los países que han sufrido inundaciones en los últimos años pueden dar fe de ello. Italia está descubriendo poco a poco lo que significa tener que vivir cada año con la mitad de agua potable, como probablemente ocurrirá en 2040 en la Península si no se hace nada mientras tanto para remediar la falta de agua[3]. Sin embargo, algunos políticos sólo prestan una atención superficial al imperativo ecológico, mientras que otros siguen pensando en términos de un mundo «frío» y retrasan la adopción de las medidas urgentemente necesarias.

El riesgo de transición aún no se ha materializado. Al contrario, el sector bancario sigue financiando proyectos emisores de carbono por valor de miles de millones: desde 2015, los 60 mayores bancos del planeta han financiado proyectos relacionados con la energía fósil por valor de 5,5 billones de dólares[4]. Peor aún, muchos bancos siguen manteniendo en sus balances activos financieros directamente relacionados con las energías fósiles. Para los 11 principales bancos de la eurozona, estas reservas de activos representaban una media del 95% de sus fondos propios[5]. Mientras mantengan estas «metástasis» fósiles, no podrán tolerar el «abandono» de las energías fósiles, ya que esto significaría su quiebra en poco tiempo. Por supuesto, hay bancos ejemplares que no esconden «metástasis» fósiles. Pero cuando intentan establecerse en un mercado, a menudo se encuentran con una fuerte resistencia. Y si los actuales financiadores del desastre ecológico no pueden ser llevados ante la justicia, los ciudadanos pueden optar por «actuar en protesta», transfiriendo sus depósitos a bancos virtuosos que no se contenten con el greenwashing[6].

A este panorama, ya de por sí sombrío, hay que añadir desgraciadamente hoy un cuarto riesgo, que podría servir de canal de transmisión entre el riesgo físico y el riesgo financiero transitorio. Podríamos llamarlo «riesgo de aseguración». ¿En qué consiste? Sencillamente, el hecho de que no es posible asegurar un planeta en llamas. Quizás, al principio, uno no se dé cuenta de las consecuencias de esta observación, pero son abismales. Como veremos, amenazan con cuestionar profundamente el contrato social implícito de muchos países llamados «avanzados» y provocar un terremoto financiero en el sector bancario.

El planeta arde en serio

Hasta hace poco, eran sobre todo los científicos y los activistas quienes daban la alarma: el calentamiento global del planeta está a punto de salirse de control. No conocemos un escenario científico creíble que describa cómo podríamos escapar de un calentamiento global de 2 grados. Y podríamos superar este límite incluso antes de 2050. No es que el Acuerdo de París de 2015 – en el que casi todos los países miembros de las Naciones Unidas se comprometieron a hacer todo lo posible para mantenerse por debajo del límite de un aumento de 2 grados en el calentamiento global promedio a escala planetaria – no haya servido para nada. Verosímilmente, la situación sería aún peor sin el valiente despertar de conciencia colectiva que representó 2015, al que contribuyó en gran medida la encíclica Laudato si’ del Papa Francisco. Sin embargo, el business as usual de las empresas fósiles no ha sido casi tocado por nuestras grandes declaraciones internacionales, por las advertencias que desde hace treinta años lanza el Grupo Intergubernamental de Expertos sobre el Cambio Climático (en inglés: IPCC) y por las protestas de los manifestantes que, año tras año, salen a las calles en decenas de miles.

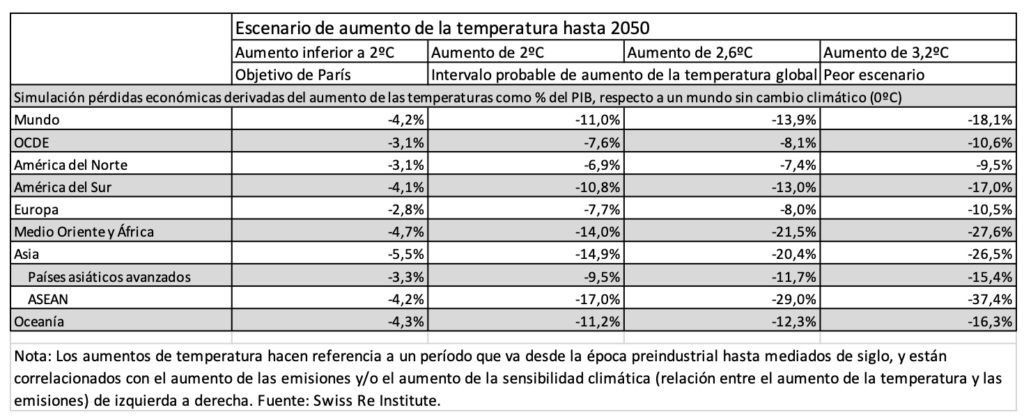

Lo nuevo es que desde 2021, incluso el sector asegurador empieza a tener miedo. Lo revela un informe publicado en 2021 por Swiss Re, una de las mayores compañías de reaseguro del mundo, que ha pasado extrañamente desapercibido para el gran público[7]. De hecho, por primera vez que sepamos, una compañía suiza de cierta importancia publica una estimación del impacto del riesgo físico en las economías del planeta. Desafortunadamente, Swiss Re no presenta los datos que sirvieron de base para dichas estimaciones: están cubiertos por secreto profesional. ¿Por qué estas estimaciones son, no obstante, creíbles? Porque se apoyan en el registro de las pérdidas sufridas, año tras año, por las compañías de seguros de todo el mundo, que Swiss Re se encarga de reasegurar: desde los inmuebles en la costa de Florida, devastados por el tifón y el aumento del nivel del mar, hasta los de Yakarta, a punto de ser engullidos por el océano, pasando por el norte de Europa, devastado por las inundaciones de 2022.

Las estimaciones de Swiss Re son alarmantes: el peor escenario previsto por la reaseguradora suiza habla de un calentamiento climático adicional de 3,2 grados en la segunda mitad de este siglo y de una pérdida anual del PIB mundial del 18,1% alrededor de 2050, en comparación con lo que habría sido el PIB de la economía mundial si el calentamiento climático hubiera terminado en 2020. Pero esto representa, cada año, una magnitud similar a las pérdidas totales causadas por el Covid-19 entre 2020 y 2025.

Desafortunadamente, estas estimaciones confirman las previsiones más pesimistas que habían sido formuladas por Simon Dietz y Nicholas Stern[8], o las obtenidas por el grupo de investigación del Environmental Justice Program en la Universidad de Georgetown[9]. La novedad es que esta vez no son académicos quienes anuncian este tipo de catástrofe, sino uno de las principales reaseguradoras del planeta.

Las reaseguradoras se retiran discretamente

La consecuencia de esta alarma lanzada por Swiss Re en 2021 no se hizo esperar: desde finales de 2022, la mayoría de las compañías de reaseguro del mundo occidental se han retirado del riesgo inducido por los eventos climáticos extremos – inundaciones, sequías, huracanes, etc. –, los mismos que se multiplicarán (y cuya gravedad corre el riesgo de aumentar) debido al calentamiento climático. Esto significa que, desde hace más de un año, la mayoría de los reaseguradores se niegan a cubrir a los aseguradores por los daños causados por tales eventos. Ahora bien, el impacto de estos daños en el sector asegurador es notable.

Inscríbete a la newsletter

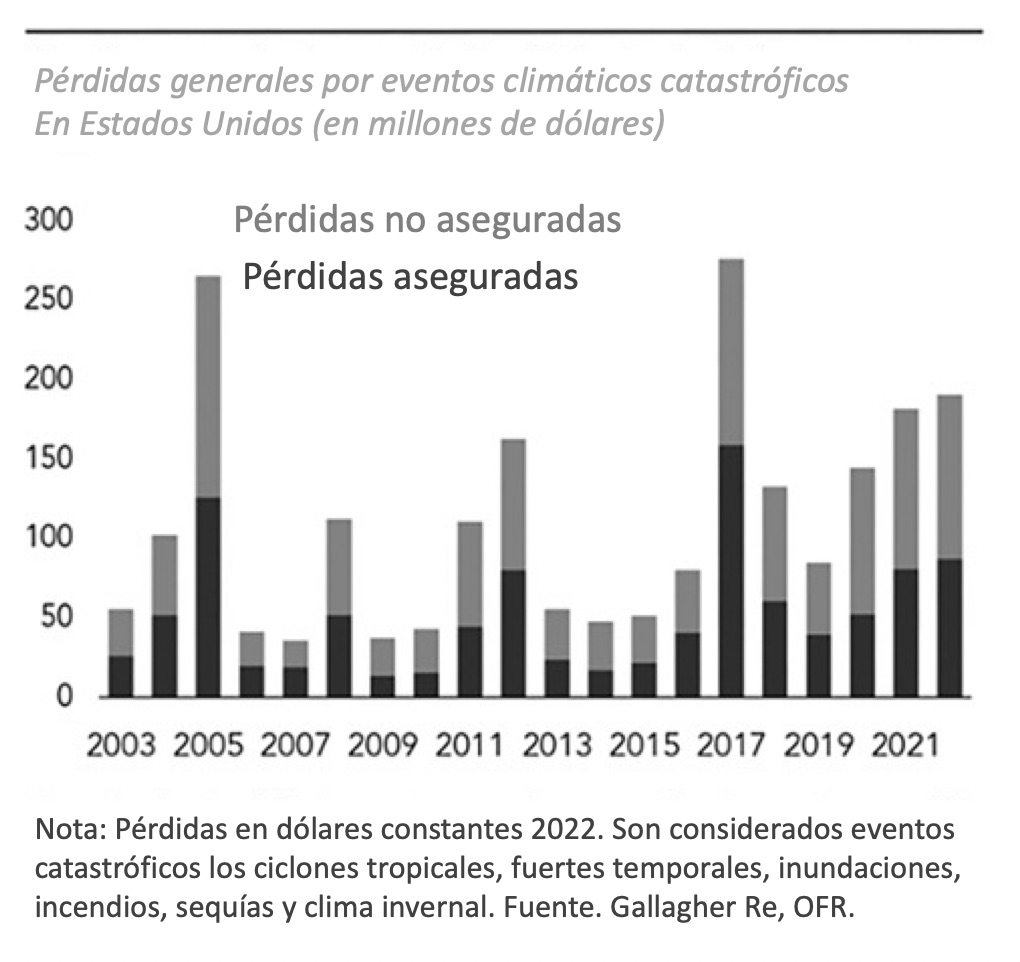

Como muestra el gráfico a continuación, las pérdidas anuales provocadas por los eventos climáticos extremos en Estados Unidos superan los 50 mil millones de dólares anuales después de 2016 y alcanzan los 200 mil millones a partir de 2021. En el mejor de los casos, solo la mitad de estas pérdidas está efectivamente cubierta por el seguro. Por lo tanto, al menos la mitad de estas pérdidas recae en personas y empresas no aseguradas. Aunque son difíciles de cuantificar, es innecesario decir que los daños a la economía son colosales. Y también afectan al sector del reaseguro: en 2020 y 2022, el rendimiento de las inversiones en acciones de las compañías de reaseguro apenas alcanzó el 2%. Es un margen acorde con una economía estadounidense de bajo crecimiento (del 2% en 2022), pero representa una considerable ganancia perdida en un mundo financiero en el que la tasa esperada, aún hoy, ronda el 10% anual.

Si no se hace nada, asistiremos primero a la retirada de las reaseguradoras, y luego de las aseguradoras, de la cubertura frente a los riesgos asociados a los eventos climáticos extremos.

¿Cuáles son las consecuencias para la esfera financiera?

En los próximos años y décadas, el poder público tendrá que acudir cada vez más en ayuda de sus ciudadanos afectados por desastres. La insistencia de algunos en la austeridad fiscal podría resultar contraproducente frente a las urgencias climáticas, especialmente cuando los gobiernos realizan recortes drásticos en los servicios públicos y sociales. En aquellos países cuyos gobiernos no tengan los medios para intervenir, regiones enteras podrían quedar sin seguro, y sus poblaciones podrían verse abandonadas a su suerte.

Esto ya sería bastante preocupante si el propio sector bancario no prometiera verse directamente afectado por las catástrofes futuras. De hecho, si un capital, sea cual sea, deja de estar asegurado, su valor de mercado se desploma rápidamente; se vuelve inseguro (unsafe). Esto significa que ya no es «seguro» y no puede ser utilizado como «colateral» para un préstamo bancario. En finanzas, el «colateral» es un bien real o financiero que garantiza al acreedor: en caso de que el deudor sea insolvente, el colateral es adquirido por el acreedor – una banca, en la mayoría de los casos – en sustitución del crédito perdido.

Una famosa obra de teatro ilustra maravillosamente este mecanismo: El mercader de Venecia, de William Shakespeare. Recordemos la trama: el veneciano Bassanio está enamorado de la hermosa Porcia. Su amigo y protector Antonio pide prestado al banquero Shylock el dinero necesario para el matrimonio. En ningún momento se menciona la tasa de interés anual a la que está sujeta la transacción, a pesar de nuestras discusiones contemporáneas, obsesionadas con la tasa de interés. El sentido común shakespeariano entiende que el parámetro más esencial de un préstamo bancario es precisamente el colateral. Mientras el colateral esté allí, independientemente del nivel de la tasa, el banquero que otorgó el préstamo siempre obtendrá su beneficio. ¿Y cuál es el colateral que exige Shylock? Una libra de la carne de Antonio. Por supuesto, las expediciones marítimas de Antonio fracasarán, y él será incapaz de devolver el préstamo. Es en este punto donde interviene el sentimiento cristiano de Shakespeare: el acreedor y el deudor acuden a juicio, y la justicia shakespeariana decreta que no se le permite a Shylock reclamar el colateral. ¿Por qué? Porque no se permite derramar sangre para recuperar una deuda monetaria. Detrás de esta decisión se encuentra, sin duda, una referencia al hecho de que, tras el período de los reyes francos, Europa se construyó sobre la gradual exclusión de la faida, es decir, la venganza de sangre. Sobre todo, al final de la obra de Shakespeare, se reafirma con fuerza que el dinero, incluso cuando se pierde, debe seguir al servicio de la vida, y no al revés. Una lección importante, cuando se comprende que la abrumadora mayoría de los préstamos bancarios se financian mediante la creación de dinero ex nihilo, y no por los ahorros. A la sangre de Antonio no se oponen la sangre y el sudor de un humilde ahorrador, sino el poder que tienen los bancos de crear dinero con un simple trazo de pluma, a partir de la nada y a costo cero[10].

En la vida real, en la mayoría de los casos, los activos que sirven como colateral son títulos «seguros» o considerados como tales: títulos de deuda pública de países cuya insolvencia soberana se considera, con razón o sin ella, imposible (por ejemplo, Estados Unidos o Alemania); o bienes materiales, como una casa (en el caso de los títulos de deuda subprime, por ejemplo); o cualquier otro título de propiedad considerado seguro.

Si se entiende, por tanto, que la actividad de préstamos bancarios no es esencialmente una apuesta sobre el futuro cuyo precio o medida sería la tasa de interés, sino un adelanto de dinero creado ex nihilo y garantizado por un bien muy real, el colateral, entonces se comprenderá mejor la oposición milenaria de la Iglesia a los préstamos con usura. Contrariamente a lo que a menudo se afirma en los manuales, la tasa de interés no es el pago por la asunción del riesgo, porque, dado que el colateral es seguro, es éste, en realidad, el que absorbe los riesgos. Las cosas cambian radicalmente cuando el colateral se vuelve incierto, o, peor aún, cuando ya no existe un colateral «seguro» disponible. En este caso, la reacción inicial del sector bancario consistirá en aumentar las tasas para compensar la debilidad del colateral, y luego procederá a rechazar el préstamo por completo. Esto es precisamente lo que amenaza con suceder en los territorios donde el Estado ya no pueda sustituir a los aseguradores que habrán renunciado a cubrir el riesgo climático.

En otras palabras, la retirada de los aseguradores y la posible incapacidad del Estado para intervenir no pueden más que provocar, a su vez, la retirada de los bancos. Esto supondrá para las poblaciones afectadas una doble condena: abandonadas sin red de protección a los caprichos del clima inducido por el calentamiento global, podrían incluso quedarse sin acceso al crédito bancario. Esto significaría un rápido colapso económico de su región. De hecho, sin crédito bancario, las empresas no pueden invertir y, en consecuencia, dejan de contratar. Además, las familias ya no pueden recurrir al préstamo para la compra de bienes duraderos (vivienda, automóvil, etc.). La depresión de la oferta, por lo tanto, agrava la depresión de la demanda. Lamentablemente, este proceso se refuerza a sí mismo y, si no hay una fuerte intervención estatal, nadie sabe cómo escapar de esta trampa.

APOYA A LACIVILTACATTOLICA.ES

Hace algunos años, las obras que versaban sobre «colapsología» – que advertían sobre la posibilidad de un «colapso» – tuvieron, con razón, un gran éxito[11]. Algunos entusiastas, sin embargo, soñaban con la llegada de una sociedad pobre pero igualitaria, en la que, frente a las adversidades, cada uno redescubriría las virtudes de la solidaridad, la permacultura y los huertos comunitarios. La pandemia de Covid-19 y las diferencias de trato que hemos sufrido nos han hecho tomar conciencia de lo romántica que era tal perspectiva. La realidad – mucho más prosaica – ha sido un aumento de las desigualdades entre las economías reales (que han experimentado un verdadero y duradero declive, en perjuicio de todos aquellos que no encontraron empleo o solo lograron trabajos no calificados, sin mencionar a los que fallecieron) y la esfera financiera. Esta última, ampliamente desconectada de la realidad, se benefició de la inyección de moneda operada por los Bancos Centrales – eufemísticamente llamada Quantitative Easing, «alivio monetario cuantitativo» – para elevarse a máximos históricos. Pero estas desigualdades también se dieron entre aquellos de nosotros que descubrimos las ventajas del teletrabajo y los demás; entre los estudiantes que en la primavera de 2020 hicieron fila en las calles de París por una comida y aquellos que se refugiaron en su segunda casa, a salvo de cualquier riesgo; y entre estos últimos y aquellos que realizan trabajos mal pagados pero «indispensables», forzados a seguir acudiendo a sus lugares de trabajo, a pesar del riesgo de contagio[12].

La posible retirada de las aseguradoras podría revelarnos otra gran desilusión frente a la perspectiva del colapso. Lejos de coincidir con una especie de gran apagón eléctrico, que sería una feliz ocasión para redescubrir la fuerza de las solidaridades locales, el colapso podría ocurrir de manera fragmentada: los territorios más expuestos a las consecuencias de los eventos climáticos extremos corren el riesgo de convertirse en zonas abandonadas (primero por los aseguradores, luego por el Estado, y finalmente por los bancos), donde la moneda será racionada (como sucede hoy en Líbano, una vez llamado «la Suiza del Medio Oriente»). Podríamos esperar grandes migraciones de poblaciones en busca de territorios menos expuestos o que aún estén asegurados. La superficie terrestre «segura» se reduce, y las burbujas inmobiliarias que afectan a ciertas metrópolis – algunas de las cuales parecen estar a punto de desinflarse debido a la política de altos tipos de interés practicada por los Bancos Centrales – no harían más que volver a inflarse en la medida en que las aseguradoras y los bancos vean en ellas las últimas garantías reales «seguras» del planeta. Poder vivir en una vivienda asegurada, beneficiarse de un préstamo bancario y tener un empleo razonable se convertiría entonces en el privilegio de una minoría.

La retirada de las aseguradoras de riesgos climáticos extremos probablemente encarecerá otros tipos de seguros, en particular los relacionados con la salud. De hecho, si una familia vive en un territorio que corre el riesgo de ser devastado por una inundación, una sequía o una tormenta, los riesgos para la salud se multiplican. Por lo tanto, una parte significativa del sistema de salud se vería comprometida. Entonces experimentaríamos la cruel realidad de una solidaridad que permite, a través de los seguros, que el mundo llamado «avanzado» mantenga la vida cómoda que lleva hoy en día. Cuestionar esta solidaridad estructural —sobre la cual se basa, por ejemplo, la seguridad social— podría constituir una amenaza para el mismo contrato social de un número significativo de países «avanzados».

Hacia un «Green Deal» europeo

Es difícil mutualizar el riesgo climático. De hecho, si se consideran todos los riesgos posibles, no existe ningún territorio completamente inmune a las consecuencias del calentamiento climático. Esta es la razón de fondo por la que las aseguradoras privadas no pueden en absoluto pensar en continuar con una actividad lucrativa en un planeta que arde. ¿Cómo evitar tal distopía antes de que comience el posible proceso de deserción de los seguros? Si queremos evitar deslizarnos ya hacia la pendiente que conduce al calentamiento climático «por partes», como se describió anteriormente, no tenemos otra opción que inventar una nueva función para el poder público, es decir, desempeñar el papel de un seguro público. Los fervientes defensores del libre mercado y su mano invisible no estarán de acuerdo. Sin embargo, que reflexionen sobre lo que significaría para ellos, y para el sector privado en general, un colapso «por partes» de este tipo. El sector privado no tiene nada que ganar con la desaparición de territorios enteros del mapa del sector asegurador y bancario. No es necesario ser keynesiano para entender que la miseria de la mayoría no es una buena noticia para las ganancias privadas.

Y sobre todo, debe considerarse que existe una alternativa: un camino hacia la descarbonización de nuestras economías. En enero de 2024, el Institut Rousseau publicó un informe, Road to Net Zero —encargado dos años antes por el partido de los Verdes al Parlamento Europeo-, que describe un escenario de descarbonización de la Unión Europea desde ahora hasta 2050[13]. Más de un centenar de ingenieros de toda Europa contribuyeron a su elaboración. Las principales características de este camino virtuoso son bien conocidas: rehabilitación térmica de los edificios; uso del tren y del transporte ferroviario; reducción masiva del transporte aéreo; fin de la gran distribución; reorganización de la gestión del territorio alrededor de una densa red de pequeñas ciudades, bien conectadas por el ferrocarril y rodeadas de policultivos respetuosos del medio ambiente; drástica reducción del consumo de carne; absorción de las emisiones residuales por parte de los bosques europeos. El resultado es que no solo es técnicamente posible reducir a cero las emisiones netas de gases de efecto invernadero de la UE para 2050, sino que tampoco costaría tanto. El costo anual total de los gastos adicionales requeridos por este escenario no supera el 2,3% del PIB actual de la Unión, es decir, alrededor de 260 mil millones de euros[14]. Si se adopta la perspectiva más pesimista de Swiss Re, incluso si China y Estados Unidos descarbonizaran poco sus economías, algunos cálculos simples sugieren que el costo de la inacción podría superar el costo de la descarbonización de Europa según el escenario del Institut Rousseau.

Incluso teniendo en cuenta la incertidumbre que rodea este tipo de cálculos, se impone una conclusión: la objeción tradicional a la descarbonización —«¿Por qué deberíamos hacer un esfuerzo nosotros si los demás no lo hacen?»— ya no es pertinente; los daños que promete el caos climático son tales y el costo de descarbonizar nuestras economías es todavía lo suficientemente moderado como para que los esfuerzos de un continente como Europa se amortigüen por sí mismos. Todo esto sin tener en cuenta el efecto ejemplar que tendría un verdadero Green Deal europeo sobre muchos países fuera de la UE y, en consecuencia, los beneficios adicionales que generaría el efecto de arrastre e imitación de una auténtica bifurcación europea sobre las emisiones mundiales.

Es urgente que la UE implemente un escenario como el previsto en Road to Net Zero. Cuanto más tarde lo haga, mayores serán los costos de los desastres climáticos y, al mismo tiempo, más rápido aumentarán los costos de la descarbonización. Y en algún punto de este camino hacia el desastre se encuentra el momento de no retorno, cuando el sector asegurador se verá obligado a retirarse del riesgo climático, provocando finalmente esa desestabilización del contrato social de la que se habló anteriormente.

Ha llegado el momento de que las empresas privadas, las organizaciones profesionales y los sindicatos se coordinen para pedir a los poderes públicos que refuercen las reglas que enmarcan sus actividades, con el fin de favorecer los comportamientos verdes más virtuosos. De hecho, la financiarización de nuestras economías, unida a la creciente concentración del sector financiero —en particular los fondos de gestión patrimonial—, tiene como consecuencia que la competencia económica se reduzca a una carrera hacia el abismo: una empresa cotizada en bolsa que intenta reorientar sus actividades para reducir sus emisiones disminuye su rentabilidad accionaria y, a menudo, es penalizada por algunos de sus accionistas. En materia ecológica, y en ausencia de una regulación coercitiva, la competencia financiera significa penalizar la virtud y recompensar el vicio.

Para implementar un Green Deal europeo, es necesario que los poderes públicos se doten de los instrumentos presupuestarios para financiar parte del costo de la descarbonización y modifiquen las reglas del juego de la competencia de manera que recompensen la virtud. Y esto no para crear «más reglas» en un sector —el de las finanzas, los seguros y, en general, las empresas privadas— que ya está saturado de regulaciones, sino para inventar reglas mejores. Necesitamos reescribir el marco prudencial con el que trabajan las aseguradoras, el Solvency II, de modo que un nuevo código «verde» —eventualmente llamado Solvency III— recompense a las aseguradoras que resistan la tentación de abandonar el barco de los asegurados expuestos a eventos climáticos extremos. En el ámbito bancario, un marco prudencial del tipo Basilea IV «verde» debe proporcionar los incentivos correctos, especialmente en términos de capital, para que nuestros bancos dejen de financiar proyectos basados en combustibles fósiles y finalmente se comprometan a financiar proyectos verdes. Para que estos últimos sean rentables, ha llegado el momento de que el poder público europeo reconozca finalmente que el «mercado de derechos a contaminar» (ETS) es un fracaso y que es necesario imponer y estandarizar un impuesto al carbono que compense a las familias de bajos ingresos, atrapadas por el aumento del precio del carbono, a fin de evitar un nuevo fenómeno como el de los «chalecos amarillos». ¿Cuál debería ser el valor de este impuesto (que se podría imponer en las fronteras de Europa)? Existe cierto consenso sobre una estimación de 300 euros por tonelada de carbono para 2030 y 400 euros para 2040[15]. Pero todavía estamos muy lejos de esto.

Para acelerar el proceso, algunos lobbies empresariales privados están presionando para que Europa implemente un verdadero Green New Deal. Se trata, simplemente, de la supervivencia del contrato social europeo, que se basa esencialmente en la mutualización de los riesgos.

Aquí resuenan las palabras del Papa Francisco en la Laudato si’, de la cual el próximo año se cumple el décimo aniversario: «Hago una invitación urgente a un nuevo diálogo sobre el modo como estamos construyendo el futuro del planeta. Necesitamos una conversación que nos una a todos, porque el desafío ambiental que vivimos, y sus raíces humanas, nos interesan y nos impactan a todos. […] Necesitamos una solidaridad universal nueva» (LS 14). «Mientras la humanidad del período post-industrial quizás sea recordada como una de las más irresponsables de la historia, es de esperar que la humanidad de comienzos del siglo XXI pueda ser recordada por haber asumido con generosidad sus graves responsabilidades» (LS 165).

- Cf. M. Carney, «Breaking the tragedy of the horizon – climate change and financial stability», en www.bankofengland.co.uk/speech/2015/breaking-the-tragedy-of-the-horizon-climate-change-and-financial-stability ↑

- Cf. https://unric.org/fr/repression-des-militants-ecologistes-une-menace-pour-la-democratie ↑

- Cf. A. Maddocks – R. S. Young – P. Reig, «Ranking the World’s Most Water-Stressed Countries in 2040», en www.wri.org/insights/ranking-worlds-most-water-stressed-countries-2040 ↑

- Es decir, equivalente a la suma del PIB de China y España sumados: cf. https://cutt.ly/Bw0YQh0k ↑

- Cf. https://institut-rousseau.fr/actifs.fossiles-les-nouveaux-subprimes ↑

- Cf. A. Grandjean – J. Lefournier, L’illusion de la finance verte, Ivry-sur-Seine, Les Éditions de l’Atelier, 2021. ↑

- Cf. J. Guo – D. Kubli – P. Saner, «The economics of climate change: no action not an option», en www.swissre.com/dam/jcr:e73ee7c3-7f83-4c17-a2b8-8ef23a8d3312/swiss-re-institute-expertise-publication-economics-of-climate-change.pdf ↑

- Cf. S. Dietz – N. Stern, «Endogenous Growth, Convexity of Damage and Climate Risk: How Nordhaus’ Framework Supports Deep Cuts in Carbon Emissions», en The Economic Journal 125 (2015) 574-620. ↑

- Cf. H. Martin et Al., «Extreme Climate Events and Financial Tipping points», en vía de publicación. ↑

- Cf. G. Giraud, Illusion financière, Ivry-sur-Seine, Les Éditions de l’Atelier, 2003. ↑

- Cf. P. Servigne – R. Stevens, Comment tout peut s’effondrer. Petit manuel de collapsologie à l’usage des générations présentes, París, Seuil, 2015. ↑

- Cf. G. Giraud, «Per ripartire dopo l’emergenza Covid-19», en Civ. Catt. 2020 II 7-19. ↑

- Cf. Institut Rousseau (ed.), Road to Net Zero. Brigding the green investment gap, enero 2024 (https://institut-rousseau.fr/road-2-net-zero-en). ↑

- Obviamente con disparidades entre los diferentes países: 1,4% para Alemania, 2,1% para Italia, 2,7% para Francia, 3,2% para España, 3,6% para Polonia… ↑

- Cf. J. E. Stiglitz – N. Stern, Report of the High-Level Commission on Carbon Prices. Cf. https://content.compteco2.com/wp-content/uploads/2018/12/rapport-Stern-Stiglitz.pdf ↑

Copyright © La Civiltà Cattolica 2024

Reproducción reservada